在“618购物节”狂欢之际,京东正式登陆港股!

今日,京东正式在港交所敲钟上市,发行价226港元,代码“9618.HK”。公司此次发行1.33亿股,每股定价226港元,募集资金净额约297.71亿港元,超越网易成今年以来港交所最大规模新股发行,这距离其2014年登陆纳斯达克仅过去了6年。

在京东回港上市的仪式上,京东零售集团CEO徐雷亲自敲钟,刘强东并未上台。

京东零售集团CEO徐雷表示:“京东集团满怀着感恩之心来到香港,不仅是因为我们希望与更多的客户和合作伙伴分享我们的发展成果,更是因为我们对中国和中国经济的未来充满了信心。”

京东或成为港股年内最大IPO

6月18日,京东(9618.HK)开盘涨5.75%,报239港元/股,总市值一度达7432.62亿港元。但盘中一度下跌至229.4港元/股,截至发稿,京东集团报236港元/股,上涨4.42%,最新总市值为7293亿港元。成交额44.7亿港元,换手率为14.27%,振幅为4.6%。

京东当前总市值在互联网行业中排第4位,仅次于阿里、腾讯和美团点评。

据京东在港交所公告,京东获认购合共11.89亿股发售股份,相当于香港公开发售初步可供认购香港发售股份总数665万股的约178.9倍。根据京东集团此前在招股书中所设定的回拨机制,将部分国际发售股份分配至香港公开发售,由此将香港公开发售部分的比例从5%提升到12%。

假设超额配股权未获行使,按照每股发售股份的发售价226.00港元计算,京东集团全球发售募集资金净额估计约为297.71亿港元,超越网易成港股年内最大IPO。此次香港公开发售将冻结资金达到2807.6亿港元,这一金额将超出2018年以来赴港上市的小米、阿里巴巴及网易的冻结资金规模。

对于募集资金的用途,京东表示拟将该等募集资金净额用于投资以供应链为基础的关键技术创新以进一步提升客户体验及提高营运效率。以供应链为基础的技术可应用于我们的关键业务运营,包括零售、物流及客户参与度。

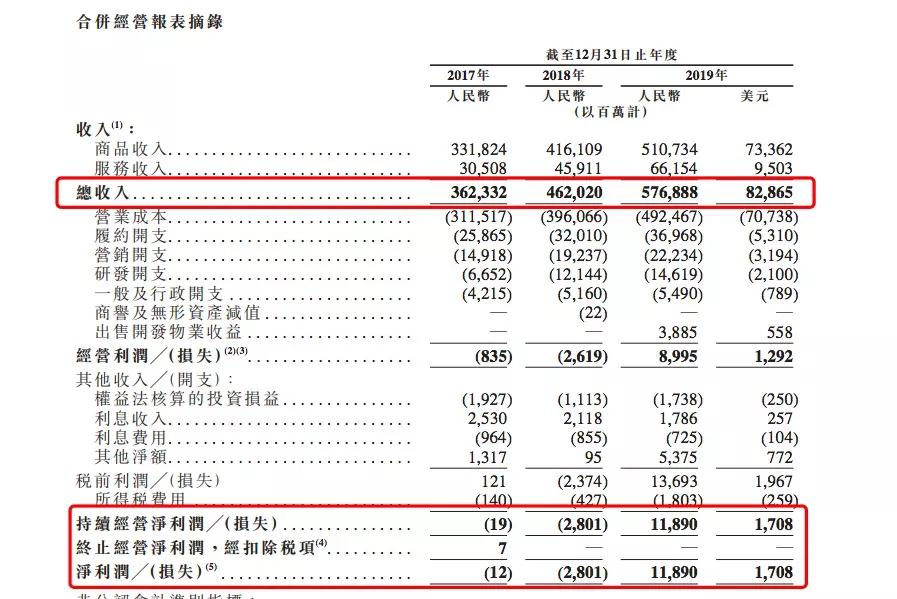

京东2019年收入5769亿元

2019年及第四季度京东集团主要核心业绩指标超过预期,重回增长轨道。

据招股书显示,过去六年,京东市值增长3.1倍,净收入增长8.3倍,净利润增长48倍,年度活跃用户增长8.2倍,自由现金流增长8.3倍。

2019年,京东集团实现总收入5769亿元人民币(约829亿美元),同比增长24.9%;净利润达到118亿元人民币(约17.08亿美元),同比增长594%;京东零售的经营利润率从2018年的1.6%提高到2.5%。2019年自营业务的商品收入创新高,为5107亿元(734亿美元)。

分类别来看,2019年收入中商品收入贡献的比重最高,为88.5%;其次为电子产品及家用电器商品收入、日用百货商品收入,分别占比57%、31.5%,而物流及其他服务仅占总收入的4.1%。

另外京东集团GMV在2019年首次突破2万亿人民币大关,全年达到20854亿元人民币(约2996亿美元)。与2018年1.68万亿元的GMV相比,京东2019年的GMV增长了24%。

目前,京东员工数量已超22万。截至2019年12月31日,京东在全国89个城市运营超过700个仓库,仓储总面积约为1690万平方米。

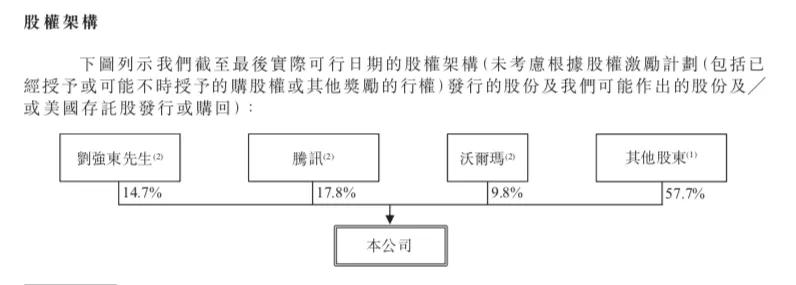

在股权结构方面,京东董事局主席兼首席执行官刘强东持有京东14.7%的股权,腾讯持股17.8%,沃尔玛持股9.8%。刘强东投票权为78.4%,腾讯为4.6%,沃尔玛为2.5%。

京东、网易打新收益PK

中概股巨头相继回归香港市场,投资者也积极参与到打新盛宴中。

6月17日,京东公布配售结果,超额认购178.9倍,定价226港元。尽管发行价高于网易,但投资者对京东的认购热情不减。根据配发结果公告,京东在香港一共获得39.6万份有效申请,认购合共11.896亿股,相当于香港公开发售初步可供认购股份总数665万股的约178.90倍。经过重新分配后,香港公开发售股份占全球发售股份总数的12%,一手中签率为10%。

从各种数据来看,京东认购十分火爆。若按截至发稿股价235港元/股计算,不计手续费,中签者每手可赚900港元。

反观6月11日香港上市的网易,网易发行价123港元,面向机构投资者的国际发售部分获得14倍认购,面向散户投资者的公开发售部分获得了360.53倍认购。上市首日,网易股价盘中一度上涨9.9%,总市值突破4600亿港元,首日收盘价130港元,较发行价上涨5.7%,总市值4458亿港元。按收盘价130港元计算,不计手续费,中签者每手可赚700港元。

另还有网友在网上晒出京东的中签截图。

大家在“618购物节”花掉的钱,在打新中赚回来了吗?

京东与快手达成战略合作

近期京东资本运作频繁,此前,京东与快手宣布战略合作,6月16日,“快手京东双百亿补贴”正式落地,数据显示当天支付金额达14.2亿。针对在快手销售的京东商品,在京东原有“超级百亿补贴”基础上,快手将针对手机、数码家电、美妆、酒水等重点品类进行额外补贴,实现“双百亿补贴”。而快手用户无需任何跳转就可在快手内买到这些“双百亿”补贴商品。

作为快手616品质购物节期间最重磅的活动之一,“快手京东双百亿补贴专场”是快手616品质购物节的收官之作。在16日活动结束后,快手将上线“百亿补贴”专属频道,实现“双百亿补贴”常态化运营。

5月28日,京东斥资1亿美元认购国美零售发行的境外可转债,双方达成战略合作。公告显示,国美向京东发行1亿美元可换股债券,初步股份转换价为每股1.255港元,较国美零售5月28日收盘价及截至5月27日前5个连续交易日平均收盘价溢价37.91%。

此次京东集团与国美零售达成战略合作,是继国美官方旗舰店正式入驻京东平台之后,双方在合作上的进一步深化。根据协议,双方将基于彼此多年沉淀的线上线下优势,实现更加高效的协同和商品供应链的整合互补,并将在物流配送安装服务上实现资源共享,以及合作开展包括金融服务在内的全方位业务等。

中泰国际表示,京东自营B2C电商模式,为3C市场龙头。对于产品流方面,不论从商品品质、价格保障、配送速度和售后服务方面,京东的优势都比较明显,尤其是在高客单价的3C产品领域。另外,自建物流体系强大,用户使用体验出色,不过其下沉用户市场渗透尚未打开。对于估值水平而言, 20年公司动态市盈率约为45.47倍、市销率约为0.87倍,综合考虑电商、传统零售商同业估值及公司历史估值水平,京东此时处于合理偏低位置。由于公司具备强大的物流体系,未来可将一整条供应链效应发挥最大效率,未来也有可能分拆京东物流上市,有助提高相关估值水平。

长城证券表示,中概股纷纷回归为港股市场注入新活力,短期内有望提振港股吸引力。对企业来说不仅有利于拓展融资渠道,增大资金募集规模,而且有助于进一步减少中概股在美股市场面临的地缘性风险。

相关阅读

图文推荐

每日推荐

独家策划

更多

-

狼性文化魔力何在?百度华为的可取之处

【大智慧】二十期

李彦宏提狼性,需要根植于百度的“简单可依赖”文化来理解。华为的狼文化,最突出的是它的“攻击性”,坚忍和犀利。不同性质...

-

【大智慧】二十期

狼性文化魔力何在?百度华为的可取之处 -

【人物透视】三十三期

王石:地产教父的潇洒人生 -

【人物透视】三十二期

“土狼”任正非:毛泽东的铁杆粉丝 -

【大智慧】一十九期

美的换帅,民企应如何“去家族化”